Что будет с ключевой ставкой в 2024 году: прогноз экспертов

Фото: Shutterstock

Фото: Shutterstock

В этом тексте:

- Что будет с ключевой ставкой в июле 2024 года

- Что будет влиять на решения ЦБ

- Прогнозы экспертов по ключевой ставке до конца 2024 года:

- Как ключевая ставка будет влиять на курс рубля

- На рынок акций

- На рынок облигаций

- На банковские вклады

- На кредиты и ипотеку

Банк России 7 июня в четвертый раз подряд сохранил ключевую ставку на уровне 16% годовых, четко дав понять, что не исключает возможности повышения ключевой ставки на заседании 26 июля, поскольку «для возвращения инфляции к цели потребуется существенно более продолжительный период поддержания жестких денежно-кредитных условий в экономике, чем прогнозировалось в апреле».

На заседании в июле будет рассматриваться вопрос повышения ключевой ставки, сказала глава ЦБ Эльвира Набиуллина 4 июля, выступая в рамках Финансового конгресса Банка России. «Я думаю, что основным предметом обсуждения будет шаг повышения ставки, но мы к этому времени должны будем получить больше данных по многим показателям, в том числе по инфляции и по инфляционным ожиданиям. И с набором всех этих показателей будем принимать решение», — передал слова Набиуллиной корреспондент «РБК Инвестиций».

rbc.group

О возможном повышении ключевой ставки в июле до 17% или 18% годовых также говорил зампред регулятора Алексей Заботкин в эфире телеканала «Россия 24». «Скорее всего, эти альтернативы будут на столе и на июльском заседании, потребуется ли их расширить, будет зависеть от поступающих данных», — уточнил Заботкин.

Аналитики финансовых организаций, опрошенные РБК, стали закладывать в свои прогнозы вероятность роста ставки до 20% до конца 2024 года. Этот сценарий представляется им возможным в случае ускорения инфляции, роста кредитования и ослабления рубля.

Следующее заседание совета директоров Банка России по ключевой ставке состоится 26 июля 2024 года.

Повышение ключевой ставки началось в июле 2023 года и за пять месяцев показатель суммарно вырос более чем в два раза — с 7,5% до 16%. Главными причинами ужесточения денежно-кредитной политики были слабый курс рубля и высокий уровень инфляции.

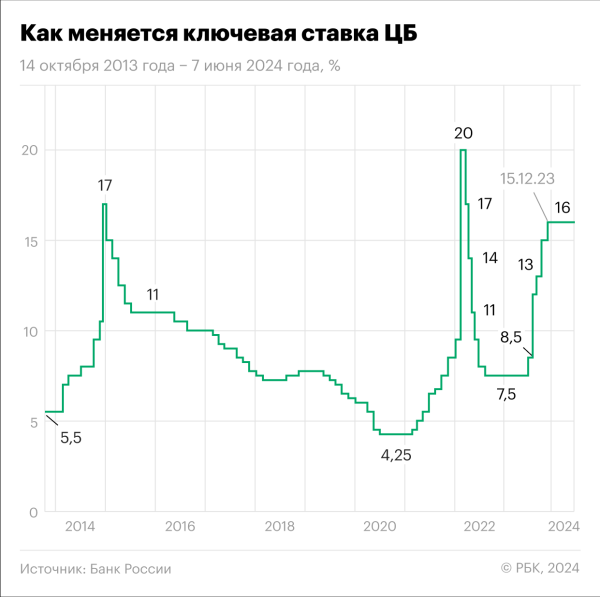

Изменение ключевой ставки Центробанка России 14 октября 2013 года — 7 июня 2024 года

Изменение ключевой ставки Центробанка России 14 октября 2013 года — 7 июня 2024 года

«РБК Инвестиции » опросили экспертов и узнали, какую ключевую ставку они ждут в июле и в течение года, а также как уровень ставки повлияет на акции, облигации , вклады и кредиты.

Что будет с ключевой ставкой в июле 2024 года

Эксперты прогнозируют увеличение ключевой ставки 26 июля на 100-200 б.п., до 17-18% годовых. По мнению аналитиков, этому способствуют увеличение инфляции и проинфляционных ожиданий, низкий уровень безработицы, рост потребительской активности.

В мае-июне увеличились проинфляционные риски, отмечает Банк России в аналитическом материале «О чем говорят тренды». По оценке регулятора, годовая инфляция повысилась до 8,6% и «отклонение от траектории, выводящей на инфляцию вблизи 4% по итогам года, заметно возросло». Для возвращения инфляции к цели может потребоваться ужесточение денежно-кредитных условий и поддержание жесткой ДКП продолжительное время, — сказано в документе.

Оценка инфляции, которую россияне ожидают через год, в июльском опросе выросла до 12,4% (+0,5 п.п. по сравнению с месяцем ранее), приводит данные ООО «инФОМ» Банк России.

За неделю с 9 по 15 июля 2024 года инфляция замедлилась до 0,11% и составила 9,2% год к году, по данным Росстата.

В «Ренессанс Капитале» ожидают повышение ставки на 150-200 б.п. до 17,5-18,0%, но с жесткой риторикой и сохранением опции с дальнейшим повышением ставки в сентябре.

Портфельный управляющий УК «Альфа-Капитал» Алексей Корнев также ожидает, что ЦБ РФ повысит ставку. «Полагаем, что основное обсуждение будет идти о повышении до 17 или до 18%. С учетом последних макроданных, мы полагаем, что вероятность повышения сразу на 200 б.п., до 18%, сильно увеличилась за последний месяц», — уточнил он.

Главный экономист группы ВТБ Родион Латыпов считает, что в июле Банк России будет выбирать между повышением ключевой ставки на 100 или 200 б.п., более вероятным считает ее увеличение до 18%.

В ИК «ВЕЛЕС Капитал» считают, что ЦБ повысит ключевую ставку на 100 б. п., до 17%. «Также ожидаем сохранения в пресс-релизе формулировки о возможности еще одного ужесточения при усилении проинфляционных рисков и необходимости поддержания ключевой ставки на высоком уровне длительный период времени», — добавил начальник отдела анализа банков и денежного рынка Юрий Кравченко.

«Ожидаю повышения ключевой ставки на 200 б.п., до 18%», — говорит главный аналитик ПСБ Денис Попов. «На мой взгляд, регулятор будет принимать решение, опираясь на оценку рисков дальнейшего усиления инфляции. На фоне сохранения сильного внутреннего спроса инфляционные риски усиливаются: растут инфляционные ожидания населения и бизнеса, повышаются прогнозы инфляции, в том числе и Банка России, быстрыми темпами продолжают расти зарплаты россиян», — добавил он.

Старший аналитик УК «Первая» Наталья Ващелюк считает, что Банк России повысит ключевую ставку до 18%. «Риторика при этом будет максимально жесткой: регулятор сообщит о возможности повышения ключевой ставки на следующем заседании, а также о необходимости значительно более длительного периода сохранения жестких денежно-кредитных условий, чем предполагалось ранее», — уточнила она. По мнению Ващелюк, будут пересмотрены кратко- и среднесрочные прогнозы по инфляции, ключевой ставке и ВВП.

«В базовом сценарии — субъективная вероятность 60% — мы ожидаем, что Банк России повысит ключевую ставку на 200 б.п., до 18%», — сказал главный аналитик Совкомбанка Михаил Васильев. В Совкомбанке не ожидают снижения ключевой ставки в этом году. «Полагаем, что ЦБ сохранит ключевую ставку на уровне 18% до конца года», — уточнил Васильев. По его мнению, в рисковом сценарии — субъективная вероятность 40% — возможно повышение ключевой ставки в этом году до 19-20%.

Банк России может оставить ключевую ставку на прежнем уровне, считает председатель комитета Госдумы по финансовому рынку Анатолий Аксаков. «Конечно, он [Банк России] ее [ключевую ставку] не снизит, но может и сохранить на том же уровне в 16%. Это полномочия ЦБ, но мы можем высказывать свою точку зрения. Вот я, например, предлагаю сохранить ставку в 16%, поскольку всплеск инфляции, который мы наблюдаем сейчас, связан с относительно низким уровнем инфляции в июле прошлого года. Потому что рост цен считается к тому уровню, который был в прошлом году. Начиная с августа прошлого года цены на товары пошли вверх, соответственно, дальнейшая динамика инфляции будет идти по снижающей траектории. Я бы допустил сохранение ключевой ставки», — говорит Аксаков.

Что будет влиять на решения ЦБ по ключевой ставке в 2024 году

Фото: Shutterstock

Фото: Shutterstock

Эксперты считают, что в 2024 году Банк России будет ориентироваться на инфляционные ожидания, уровень роста цен и те факторы, которые на него влияют.

Главный операционный директор Go Invest Сергей Рыбаков считает, что ключевым фактором влияния на решение ЦБ будет отсутствие четких признаков замедления инфляции. «Индекс потребительских цен продолжает расти выше необходимой траектории даже при текущей высокой ставке, которая держится более полугода. Значит, жесткости денежно-кредитной политики недостаточно», — добавил эксперт.

Главный экономист по России и СНГ+ «Ренессанс Капитал» Олег Кузьмин полагает, что решения Банка России будут в большей степени, чем обычно, носить дискреционный характер и зависеть от текущих данных — прежде всего, по инфляции. «Вторым принципиальным фактором станет динамика кредитования после ужесточения с 1 июля льготных программ — в общедоступной статистике этой информации пока не будет, но Банку России будут доступны оперативные данные пятидневной отчетности», — рассуждает Кузьмин.

На данный момент выходящие данные по инфляции, говорят о том, что текущей жесткости ДКП недостаточно для торможения экономики, говорит Алексей Корнев. «Предварительные оценки месячной инфляции (сезонно-скорректированной, SAAR) за июнь составляют около 9%, после 10,6% в мае, что все еще существенно выше таргета в 4% и остается на очень высоком уровне», — добавил он.

Основные факторы в пользу повышения — это отсутствие устойчивой тенденции к замедлению инфляции и наличие рисков ее ускорения, сохранение высоких темпов деловой и потребительской активности, проинфляционная ситуация на рынке труда, считает Юрий Кравченко. По словам эксперта, в пользу выбора повышения ключевой ставки на 100 б.п. и против более существенного шага играют ожидания замедления темпов роста розничного кредитования, относительно стабильная ситуация на валютном рынке, некоторое ослабление бюджетных проинфляционных рисков и ужесточение денежно-кредитных условий, которое происходит без прямого участия ЦБ.

Денис Попов полагает, что регулятор будет учитывать результаты от уже реализованного ужесточения денежно-кредитных условий, которое продолжается и без повышения ключевой ставки за счет изменения рыночных условий, а также оценки последствий от усиления строгости макропруденциального регулирования банковской деятельности.

Повышение ключевой ставки минимум до 18% необходимо, так как основная причина инфляции остается актуальной: спрос динамично растет, а вот предложение отстает, считает Наталья Ващелюк. «Но нельзя исключать, что Банк России уделит больше внимания данным по реальному сектору, потребительскому спросу и росту зарплат и повысит ключевую ставку до 19-20%», — добавила она.

Инфляция остается существенно выше апрельского прогноза ЦБ в 4,3-4,8% и Банк России уже анонсировал, что существенно повысит прогноз по инфляции на июльском опорном заседании, говорит Михаил Васильев. «Мы полагаем, что годовая инфляция сейчас в июле проходит свой пик в районе 9,3% и далее будет снижаться. На конец года мы прогнозируем замедление инфляции до 7%, но риски смещены в сторону более высоких значений инфляции», — уточняет Васильев. По словам аналитика, надежда ЦБ и рынка на замедление инфляции сейчас во многом связана с тем, что отмена массовой льготной ипотеки с 1 июля поможет охладить кредитование и спрос, также замедлить инфляцию поможет дополнительное ужесточение монетарной политики 26 июля. В то же время проинфляционными факторами остаются острый дефицит кадров на рынке труда, быстрый рост зарплат, по-прежнему мягкая бюджетная политика, повышенные инфляционные ожидания и сохранение значительного числа льготных программ кредитования, добавил эксперт.

Какая ключевая ставка будет до конца 2024 года: прогнозы экспертов

- Сергей Рыбаков, главный операционный директор Go Invest: «Базовый прогноз — повышение в июле до 18%. Вместе с повышением ключевой ставки до 18% Банк России наверняка в своем среднесрочном прогнозе также укажет на возможность повышения ставки и до 20% до конца года. Это будет также элемент ужесточения ДКП через управление ожиданиями участников рынка».

- Олег Кузьмин, главный экономист по России и СНГ+ «Ренессанс Капитал»: «Мы ожидаем повышение ставки на 150-200 б.п. до 17,5-18,0%, но с жесткой риторикой и сохранением опции с дальнейшим повышением ставки в сентябре на 50 б.п., до 18,0-18,5%, а затем снижения в декабре или в первом квартале 2025 года».

- Алексей Корнев, портфельный управляющий УК «Альфа-Капитал»: «Пока что в базовом сценарии полагаем, что ставка останется на уровне 18% до конца года, но не удивимся и еще одному повышению во втором полугодии 2024 года, если актуальные данные будут свидетельствовать о сохранении высокой инфляции. На данный момент существенную роль в инфляции и экономической ситуации занимает геополитика, в случае, если внешние условия будут способствовать снижению инфляции и охлаждению рынка труда, то ЦБ достаточно быстро вернется к вопросу снижения ставки».

- Родион Латыпов, главный экономист группы ВТБ: «Прогнозы Банка России по ключевой ставке, по нашим ожиданиям, изменятся сильнее, чем она сама. В прогнозе на 2025 год мы можем увидеть среднюю ключевую на уровне 13-16% вместо предыдущих 10-12%, а в прогнозе на 2026 год — 10-12% вместо прежних 6-7%. Таким образом, в указаниях на дальнейшую траекторию изменения будут более существенные».

- Юрий Кравченко, начальник отдела анализа банков и денежного рынка ИК «ВЕЛЕС Капитал»: «Ожидаем сохранения ключевой ставки до конца года на уровне 17%, разворот начнется не раньше второго квартала 2025 года».

- Денис Попов, главный аналитик ПСБ: «Разворот инфляционного тренда вниз остается высоковероятным сценарием для второго полугодия 2024 года. Это означает, что повышения ключевой ставки до 18%, скорее всего, будет достаточно для постепенного снижения инфляционных рисков. На конец года прогнозирую ключевую ставку на уровне 18%. Начало снижения ключевой ставки возможно с первого квартала 2025 года. По нашему прогнозу, средний уровень ключевой ставки в 2025 году составит 16%».

- Наталья Ващелюк, старший аналитик УК «Первая»: «В базовом сценарии ожидаю сохранение ключевой ставки на уровне 18% до конца первого квартала 2025 года. При этом риски по ключевой ставке смещены вверх: в альтернативном сценарии Банк России может повысить ключевую ставку до 20% в июле или в сентябре».

- Михаил Васильев, главный аналитик Совкомбанка: «Мы полагаем, что Банк России на ближайшем заседании будет рассматривать только повышение ключевой ставки и будет выбирать шаг. Основными вариантами, на наш взгляд, будут повышение ставки до 17% и 18%. Мы не ожидаем снижения ключевой ставки в этом году. Полагаем, что ЦБ сохранит ключевую ставку на уровне 18% до конца года. Банк России может перейти к смягчению монетарной политики в первом квартале следующего года, когда инфляция будет устойчиво замедляться в направлении целевого уровня в 4%».

Что будет с курсом рубля

Фото: Shutterstock

Фото: Shutterstock

Высокая ключевая ставка позитивна для рубля, так как увеличивается дифференциал по безрисковой доходности относительно других мировых валют, полагает Сергей Рыбаков.

По мнению, Алексея Корнева, курс рубля — сейчас определяется импортом и экспортом, возможностью проводить платежи и правилами о продаже валютной выручке экспортерами, поэтому вряд ли ставка является определяющей.

Инвестиционный стратег брокера «ВТБ Мои Инвестиции» Станислав Клещев считает, что для рубля повышение ставки представляется нейтральным. «В то время как на рынок облигаций и справедливый уровень цен российских акций оно окажет негативное влияние», — добавил он.

В ИК «ВЕЛЕС капитал» полагают, что высокие ставки ЦБ остаются фактором поддержки, однако дальнейший рост на 1-2 п.п. не станет фактором укрепления рубля. По словам Юрия Кравченко, видимое влияние повышения будет нейтральным.

Усиление жесткости условий денежно-кредитной политики (ДКП) может пролонгировать сроки возврата курса рубля к уровням, которые фиксировались до усиления вторичных санкций и блокировки биржевых торгов токсичными валютами в 2024 году, сказал Денис Попов.

Наталья Ващелюк считает, что высокие процентные ставки повышают привлекательность рублевых активов, а также сдерживают рост импорта и оттока капитала — это способствует укреплению рубля. «В то же время импорт может активизироваться при улучшении ситуации с трансграничными платежами и благодаря дополнительному смягчению норматива по обязательной репатриации валютной выручки (с 60% до 40%)», — уточнила она. В результате, осенью ожидаю ослабления рубля до ₽91-93 к доллару и ₽12,5-12,8 к юаню, добавила Ващелюк.

В Совкомбанке полагают, что повышение ключевой ставки окажет среднесрочную поддержку рублю. «Вслед за повышением ключевой ставки на сопоставимую величину возрастут ставки по депозитам, что еще больше увеличит привлекательность рублевых сбережений. Кроме этого, возросшие ставки по кредитам будут снижать потребительский спрос и спрос на импорт (спрос на валюту)», — добавил Михаил Васильев. По прогнозам эксперта, в третьем и четвертом кварталах курс рубля будет стабильным и в среднем составит ₽12,2 за юань, ₽89 за доллар и ₽97 за евро.

По словам Васильева, основную поддержку рублю продолжают оказывать высокие нефтяные цены и профицит торгового баланса — Россия в квартал экспортирует примерно на $30 млрд больше, чем импортирует. «Также в пользу рубля остаются обязательная продажа валютной выручки для крупнейших экспортеров, продажи юаней из резервов в рамках бюджетных операций и высокие рублевые процентные ставки», — добавил он.

По словам Васильева, негативными факторами для рубля являются сезонный спрос на валюту для зарубежных летних отпусков, сохраняющиеся геополитические и санкционные риски, отток капитала, спрос на валюту для выкупа доли российских компаний у иностранных собственников, повышенные бюджетные расходы, которые, в том числе, идут на закупку импорта.

В середине июля правительство смягчило требование об обязательной продаже валютной выручки для экспортеров. Ранее крупные экспортные компании были обязаны зачислять на свои счета в уполномоченных банках не менее 60% иностранной валюты, полученной по внешнеторговым контрактам. Теперь этот порог снижен до 40%. Мера будет действовать до 30 апреля 2025 года. Решение принято «с учетом стабилизации курса национальной валюты и достижения достаточного уровня валютной ликвидности». В предыдущий раз порог снижался 20 июня — с изначальных 80% до 60%.

Решение снизить порог возврата валютной выручки не связано с курсом рубля, который укрепляется в последнее время, сказал 16 июля министр финансов Антон Силуанов в кулуарах Кавказского инвестиционного форума. Целью смягчения нормативов было упрощение внешних расчетов, передают его слова «Ведомости».

Обязательная продажа валютной выручки экспортерами была введена указом президента в октябре 2023 года для стабилизации курса рубля. Репатриация валюты должна была продлиться до 30 апреля 2024 года, но в январе Минфин и Правительство поддержали продление меры до конца этого года. В Центробанке, напротив, заявили, что не видят весомых для этого причин, так как эффект для курса рубля от этой меры был меньшим, чем эффекты от стоимостного роста экспорта и от проводимой денежно-кредитной политики.

Что будет с рынком акций

Влияние на цены активов и ставки будет зависеть от того, насколько решения Банка России на ближайших заседания будут соответствовать ожиданиям участников рынка, говорит Олег Кузьмин. «Полагаем, на данный момент рынок еще не в полной мере учитывает потенциал дополнительного ужесточения политики на ближайших заседаниях», — уточнил он. По мнению эксперта, повышения ставки поддержат рубль, банковские ставки продолжат расти, а высокие ставки и крепкий рубль — плохая комбинация для рынка акций. «Для рынка акций это негатив, но во многом ожидаемый. Инвесторам выгоднее направлять средства в облигации, депозиты или денежный рынок, чем в акции, поэтому сильного роста рынка акций ждать не стоит», — спрогнозировал он.

Рынок акций, скорее всего, продолжит ощущать определенное давление из-за частичного перетока сбережений населения на рынок депозитов и снижения инвестиционной привлекательности акций, соглашаются в Промсвязьбанке. «Однако текущая понижательная коррекция котировок, с высокой вероятностью, в краткосрочной перспективе завершится с учетом сохранения хороших перспектив динамичного экономического роста и повышенных инфляционных ожиданий», — добавил Денис Попов.

В УК «Первая» считают, что рынок акций уже сейчас находится по давлением ожидания повышения ключевой ставки до 18%. «Если Банк России повысит ключевую ставку более чем на 200 б.п., то возможно дополнительное снижение цен на акции», — рассуждает Наталья Ващелюк. В то же время до конца года можно ожидать роста котировок, подобного тому, который наблюдался после предыдущих эпизодов повышения ключевой ставки (в сентябре и декабре 2023 года), говорит она.

Текущая слабость рынка акций отчасти отражает высокий уровень процентных ставок, а перспектива дополнительного повышения ключевой ставки явно не добавляет оптимизма, считает старший портфельный управляющий «Ренессанс Капитал» Илья Голубов. По его мнению, есть уже несколько довольно недорогих бумаг, к которым точечно можно присмотреться.

Рисковым активам, таким как акции, довольно трудно конкурировать с доходностью почти 20% в инструментах с небольшим риском, говорит Михаил Васильев. «Вслед за вероятным повышением ключевой ставки до 18% на сопоставимую величину вырастут ставки по депозитам», — уточняет он. В Совкомбанке считают, что это еще больше повысит привлекательность сбережений в рублях в инструментах с фиксированной доходностью, таких как депозиты, или инструментах, которые привязаны к ключевой ставке — например, фондах ликвидности или облигациях с плавающим купоном.

Что будет с долговым рынком

Фото: Shutterstock

Фото: Shutterstock

Для облигаций рост ставки до 18% почти заложен в цены, считают в «Ренессанс Капитале». Сразу после заседания возможно незначительное снижение индекса ОФЗ, так как Банк России в своем прогнозе по ставке вряд ли даст намек на завершение цикла повышения, сказал Сергей Рыбаков.

Рынок облигаций уже находится под давлением в преддверии решения по ставке, длинные ОФЗ снижаются в цене последние две недели, как и бумаги с фиксированным купоном, говорит Алексей Корнев. «Флоатеры и инструменты денежного рынка являются хорошими инструментами для пережидания волатильности в условиях высоких ставок», — уточняют в УК «Альфа-Капитал».

Юрий Кравченко считает, что повышение ставки окажет давление на рынок облигаций, хотя за последнее время он уже во многом заранее отыграл возможные негативные сценарии. «Многое будет зависеть от комментариев ЦБ относительно возможности дальнейшего ужесточения политики», — добавил эксперт.

Скорее всего, на ожиданиях инвесторов рынок облигаций учтет эффект от повышения ключевой ставки заблаговременно, до заседания Банка России, рассуждает Денис Попов. По его мнению, в случае умеренно-нейтрального сигнала Банка России о перспективах ДКП после заседания возможно последует повышательная коррекция облигационного рынка вверх.

Наталья Ващелюк полагает, что нисходящий тренд в ценах облигаций сохраняется с начала года, и заметная реакция рынка возможна в случае более решительного повышения ключевой ставки (более 200 б.п.).

В облигациях спрос явно сместился в сторону защитных инструментов — флоатеров, РЕПО с КСУ, банковских депозитов, говорит Илья Голубев. «В бумагах с фиксированным купоном продолжаются распродажи, особенно это видно по длинным ОФЗ. Скорее всего рынок уже близок к нащупыванию неких предельных уровней по длинным бумагам и уже можно добавлять их в позиции» — дал прогноз эксперт.

В Совкомбанке считают, что пока инвесторам лучше придерживаться защитной стратегии и выбирать депозиты, фонды ликвидности и облигации с плавающим купоном. «Эти инструменты позволят инвесторам получать 18-20% годовых в рублях и быть готовым к тому, что Банк России может еще в этом году повысить ключевую ставку», — говорит Михаил Васильев.

По мнению Васильева, в условиях повышенной неопределенности с инфляцией и ключевой ставкой наиболее привлекательной идеей для инвесторов является покупка облигаций с плавающей ставкой — более ликвидных государственных ОФЗ-ПК с текущим купоном около 15,5-16% (например, ОФЗ-ПК 29014) и более доходных корпоративных флоатеров (с купонами 17-18,5%). «После вероятного повышения ключевой ставки 26 июля купоны по флоатерам увеличатся, но с разными лагами в зависимости от выпуска», — уточнил он. И добавил, что только когда появятся признаки устойчивого замедления инфляции, тогда можно будет постепенно присматриваться к более рисковым инструментам — длинным ОФЗ и акциям.

Что будет с банковскими вкладами

Фото: Shutterstock

Фото: Shutterstock

Ставки по вкладам и кредитам пропорционально вырастут, но часть банков уже заранее заложили сценарий ключевой ставки по 18%, поэтому рост ставок в каждом банке будет своим, говорит Илья Голубев.

В пресс-службе ВТБ считают, что возможность дальнейшего повышения ставок по сберегательным продуктам банки будут рассматривать, исходя из конъюнктуры рынка и потребности в ликвидности. «Ключевая ставка — основной индикатор, на который ориентируются кредитные организации по стоимости кратко- и среднесрочного привлечения. Если рост основного индикатора стоимости денег на российском рынке составит 2 п.п. и более, то не исключен рост ставок еще на 0,5-1,0 п.п.», — уточнили в кредитной организации.

Дальнейший рост ставок возможен, но здесь, как и на долговом рынке, доходности уже отыграли существенную часть возможного негативного сценария, говорит Юрий Кравченко. «Ожидаем, что чем выше еще могут вырасти ставки, тем меньший период времени они будут оставаться на достигнутых максимумах», — добавил он.

Денис Попов говорит, что ставки по банковским вкладам уже частично учитывают перспективы повышения ключевой ставки. «В июле Банк России представит новый прогноз среднесрочной траектории ключевой ставки, который может привести к дальнейшему повышению ставок по вкладам на банковском рынке», — уточнил эксперт.

Средняя ставка в 80 крупнейших банках по вкладам сроком на один год на сумму от ₽100 тыс. составляет 13,14% годовых, по данным ежедневного индекса FRG100 на 19 июля 2024 года. Это максимальное значение индекса за все время наблюдений с апреля 2017 года.

По данным на 15 июля, согласно индексу доходности вкладов платформы «Финуслуги», который оценивает динамику ставок топ-50 банков по размеру депозитного портфеля, по вкладам от ₽100 тыс. предлагались следующие средние ставки в зависимости от срока:

- на три месяца — 15,6% (+0,16 п.п. по сравнению с 8 июля);

- на шесть месяцев — 16,3% (+0,24 п.п.);

- на год — 15,46% (+0,45 п.п.).

При повышении ключевой ставки до 18% процентные ставки по банковским вкладам, вероятнее всего, мало изменятся, предполагает Наталья Ващелюк. «Банки повышали ставки раньше вслед за доходностями ОФЗ и трансфертной кривой. Возможна лишь незначительная коррекция процентных ставок, масштаб которой будет меньше шага повышения ключевой ставки», — говорит она.

В базовом сценарии мы полагаем, что ключевая ставка в 18% будет пиком в этом цикле, поэтому можно открывать длинные депозиты, рекомендует Михаил Васильев. «В то же время мы видим существенную вероятность (около 40%), что ключевая ставка в этом году может быть повышена до 19-20%. Поэтому можно держать часть портфеля в коротких депозитах, чтобы потом вложить под более высокий процент, если реализуется этот рисковый сценарий», — уточнил он.

По данным Банка России средняя максимальная ставка по вкладам в первой декаде июля в топ-10 банках увеличилась до 16,57% годовых.

Что будет с кредитами и ипотекой

В ВТБ считают, что в случае дальнейшего роста ключевой ставки стоимость кредитов, в том числе ипотечных, тоже увеличится. «На этом фоне «охлаждение» спроса на них усилится. Многие клиенты предпочтут пока отложить сделки и направить имеющиеся деньги на депозиты с повышенной доходностью», — добавили в пресс-службе.

«Если говорить о подходящем времени для оформления кредита, то мы рекомендуем исходить из личных потребностей, а не ждать лучшего времени или, наоборот, занимать деньги во чтобы ни стало», — советуют в ВТБ. По мнению пресс-службы банка, если перед клиентом сейчас остро стоит квартирный или любой другой финансовый вопрос, то безусловно, стоит им заняться, например, стоимость недвижимости в долгосрочной перспективе растет, а за счет ипотеки фиксируется цена «квадрата».

В Промсвязьбанке считают, что кредитные ставки также уже в значительной мере учитывают июльское повышение ключевой ставки и будут повышены в меньшей степени. «Однако сигнал Банка России о возможном повышении ключевой ставки до 20% приведет к дальнейшему активному пересмотру кредитных ставок вверх», — сказал Денис Попов.

Михаил Васильев считает, что вслед за повышением ключевой ставки на сопоставимую величину, вероятно, возрастут ставки по кредитам (потребительским кредитам, рыночной ипотеке). «Поэтому мы считаем, что лучше брать кредит сейчас, чем после повышения ключевой ставки» — сказал эксперт. В целом заемщикам стоит быть готовыми к тому, что деньги в экономики останутся дорогими еще долго, а, вероятно, и еще подорожают, поэтому стоит тщательно планировать свои финансовые возможности, дал совет Васильев.

Согласно данным аналитического центра «Дом.РФ», средняя ставка в топ-20 ипотечных банков на 12 июля 2024 года:

- на вторичное жилье — 19,89% (+0,2 п.п. к предыдущей неделе);

- на новостройки — 19,63% (+0,17 п.п.);

- на семейную ипотеку — 6,00% (без изменений).

С 1 июля правительство отменило отменило льготную ипотеку с господдержкой по ставке 8% годовых.

Можно ожидать резкого замедления темпов роста в розничных направлениях, считают в «ВТБ Мои Инвестиции». Особенно вероятно такое замедление в ипотечном кредитовании, уточняет Станислав Клещев. «Однако ключевая ставка ограничивает выдачу «рыночной» ипотеки, тогда как основное давление на рынок в ближайшие месяцы окажет сворачивание льготных программ ипотеки», — добавил он.

Средняя ставка по кредитам в топ-20 банков составляет 28,11% годовых, согласно индексу аналитического центра «Финуслуг» на 18 июля. Индекс снизился по сравнению с показателем на 11 июля на 0,56 п.п.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Источник: quote.rbc.ru